No właśnie... Rzecz dotyczy portfeli budowanych przez indywidualnych inwestorów z udziałem akcji poszczególnych spółek. Na pozór sprawa wydaje się prosta. Otóż zwykle dobieramy spółki według różnych kryteriów. Jedni preferują analizę fundamentalną analizując wyniki finansowe wszystkich spółek i ekstrapolując je w przyszłość. Inni opierają się wyłącznie na analizie technicznej uważając, że wszystkie istotne informacje są już odzwierciedlone w cenie. Jeszcze inni wykupują abonament u popularnego i znanego blogera idąc na skróty. Zresztą sposobów na radzenie sobie z tym problemem jest tyle, ilu inwestorów. W każdym razie cel jest jeden - chcemy okazać się lepsi od indeksu szerokiego rynku. W innym przypadku kupilibyśmy jednostki funduszu akcyjnego naśladującego w jakimś stopniu WIG i nie zawracali sobie głowy samodzielnymi analizami. Jednak - jak za chwilę pokażę - sprawa nie jest zbyt prosta a przynajmniej dla większości...

Czy w ogóle ktoś zastanawiał się, co tak naprawdę odpowiada za słabe w większości wyniki tworzonych od kilku lat portfeli nie tylko wśród amatorów, ale także wśród wielu graczy profesjonalnych?

Zanim wyjaśnię o co chodzi proponuję zapoznać się z częścią artykułu zamieszczonego w dzisiejszym wydaniu gazety Parkiet pt : Liderzy wciąż z potencjałem : link

''Jeśli ktoś kupił akcje na GPW 17 lutego 2009 r., to trafił dokładnie w dno bessy. WIG20 wynosił wówczas niespełna 1328 pkt, a WIG zaledwie 21 274 pkt. Od tego czasu ten pierwszy indeks zyskał 80,5 proc., a drugi 148 proc. Daleko im jednak do poziomów ze szczytu hossy (6 lipca 2007 r.) – wtedy WIG20 sięgał 3900 pkt, a WIG przekroczył 67 568 pkt. Sprawdziliśmy, jak poradziły sobie poszczególne spółki. Okazuje się, że 116 firm z rynku głównego zdrożało ponaddwukrotnie. Prawie 90 z nich poradziło sobie lepiej niż rynek, czyli zyskało więcej niż 148 proc. Natomiast w przypadku kilkunastu spółek stopy zwrotu są aż czterocyfrowe. W tym gronie są m.in. Amica, Paged, CD Projekt, Forte, MW Trade, Integer, Rainbow Tours, Quercus TFI oraz AB.''

Ten krótki cytat w moim przekonaniu pozwala zrozumieć pytanie zawarte w tytule posta.

Szybka kalkulacja : W okresie blisko sześciu lat, a więc od 17 lutego 2009 do chwili obecnej WIG wzrósł o 148%. W analogicznym okresie 116 spółek zdrożało ponad dwukrotnie. To znaczy, że takich spółek było tylko 30%. Prawie 90 z nich poradziło sobie lepiej niż rynek - i to jest klucz do zagadki. To niespełna 24% wszystkich firm będących w składzie referencyjnego indeksu WIG !

Mówiąc inaczej w okresie ostatnich prawie sześciu lat jedynie co czwarta spółka notowana na głównym parkiecie ( 25%) osiągnęła zwrot przekraczający stopę zwrotu WIG.

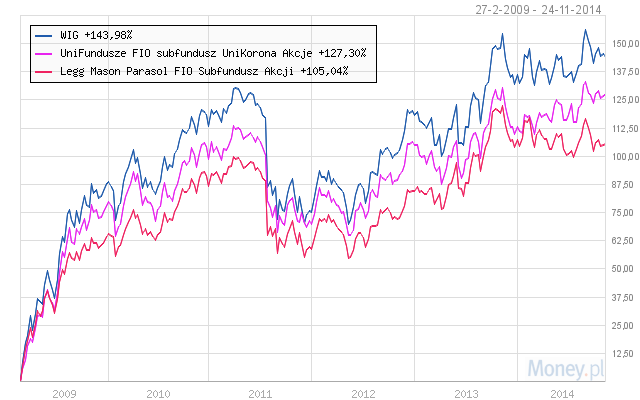

Na wykresie zamieściłem zachowanie dwóch od"zawsze dobrych" uniwersalnych funduszy akcji polskich. Co prawda ich stopy zwrotu odbiegają nieco od indeksu, jednak biorąc pod uwagę ilość czasu, jaki trzeba poświęcić na analizowanie raportów spółek giełdowych i oczywiste błędy jakie zdarzają się przy wyborze samych papierów do portfela, długoterminowy zakup któregoś z wymienionych funduszy prawdopodobnie dla większości inwestorów okaże się bardziej zyskowny, niż próby budowania portfeli z akcji poszczególnych spółek.

WItam, mam pytanie. Czy sugeruje sie pan przy decyzjach o kupnie/sprzedaży takimi rzeczami jak sprzedaż spółki czy jest to mniej istotna kwestia przy dokonywaniu wyborów?

OdpowiedzUsuń